Mercati ai banchieri centrali: non vi crediamo

Gli annunci della politica della banca centrale, una volta visti come il libro delle regole su come dovrebbero muoversi i mercati, non risuonano più con i trader.

Prendiamo la mossa dei tassi della Federal Reserve di mercoledì. La banca centrale ha alzato il suo principale tasso sui fondi di 25 punti base al massimo dal 2007 mentre continuava la sua lotta contro l'inflazione.

Eppure l'S&P 500 ha raggiunto il massimo di cinque mesi, poiché i trader si sono concentrati risolutamente sull'idea che la banca centrale più influente del mondo avrebbe presto cambiato rotta.

Nel frattempo, i mercati dei titoli di stato hanno continuato a scontare riduzioni dei tassi entro la fine dell'anno, con l'inversione del ciclo economico.

Giovedì in Europa, la Banca centrale europea ha effettuato un forte aumento di 50 punti base e ha promesso lo stesso per marzo e oltre.

Anche i mercati dell'eurozona sono saliti. L'indice azionario Stoxx 600 ha toccato il massimo da aprile, il rendimento del titolo decennale tedesco è sceso di 23 punti base, il calo maggiore in quasi un anno, poiché il suo prezzo è aumentato. I rendimenti italiani hanno registrato il loro più grande calo di un giorno da quando la BCE ha scatenato lo stimolo di emergenza durante la crisi COVID-19 del 2020.

"I mercati dicono 'puoi dire quello che vuoi in questo momento, sappiamo che cambierai tono'", ha affermato Salman Ahmed, responsabile globale dell'asset allocation macro e strategica presso Fidelity International.

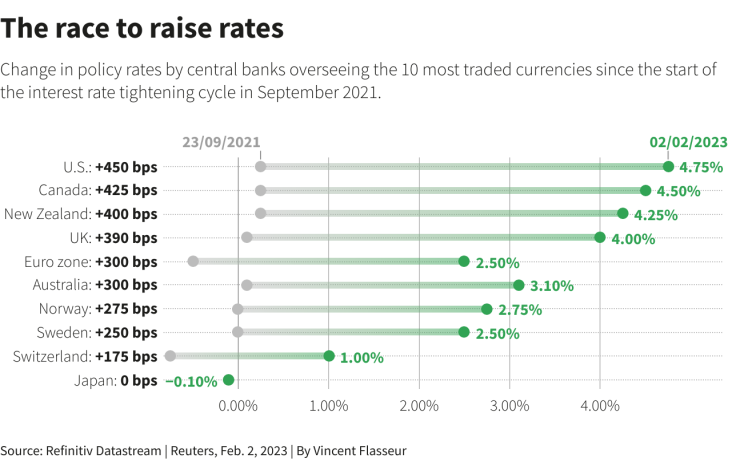

GRAFICO: La corsa all'aumento dei tassi La corsa all'aumento dei tassi -

DISCONNETTI

Gli investitori hanno affermato che qualunque cosa le banche centrali abbiano promesso ora ha meno importanza per i mercati già guidati dalla convinzione che l'inflazione abbia raggiunto il picco. I mercati prevedono inoltre che l'effetto ritardato degli aumenti dei tassi rallenterebbe l'economia globale, costringendo entrambi gli aumenti dei tassi a essere annullati più avanti nel corso dell'anno.

Gli operatori si aspettano che la Fed tagli i tassi almeno due volte entro la fine dell'anno. Anche se la BCE è sembrata aggressiva, i mercati hanno abbassato le aspettative su dove finirà il suo tasso chiave a circa il 3,25% dal 3,4% di giovedì.

Il presidente della Fed Jerome Powell ha dichiarato mercoledì che "non ci vedo tagliare i tassi quest'anno". Il presidente della BCE Christine Lagarde ha detto che "abbiamo più terreno da percorrere e non abbiamo finito".

"Quello che vedi qui è che il mercato dice che va bene, la Fed aumenterà, ma alla fine, a un certo punto, dovrà tornare indietro", ha affermato Jeffrey Sherman, Deputy CIO di DoubleLine Capital, che gestisce quasi $ 100 miliardi di asset, riferiti all'allentamento dell'inflazione.

L'inflazione primaria negli Stati Uniti è scesa da un massimo di 40 anni lo scorso anno al 6,5%. Nella zona euro, colpita da una crisi energetica legata alla guerra della Russia in Ucraina, l'inflazione complessiva si è almeno moderata all'8,5% il mese scorso.

I rendimenti dei Treasury decennali sono scesi di 50 punti base finora quest'anno a circa il 3,3%, dopo essere saliti di 236 punti base l'anno scorso.

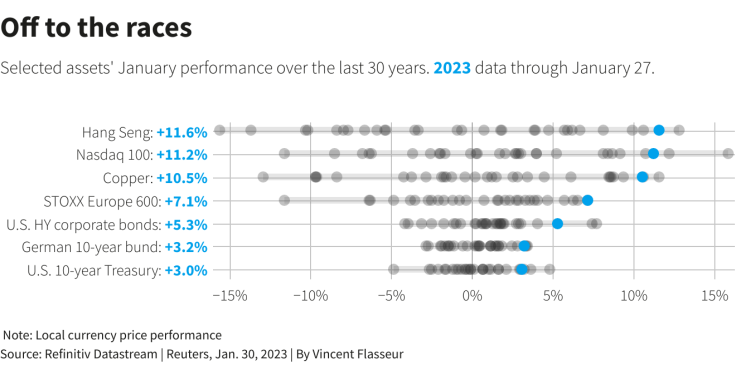

GRAFICO: Iniziamo alla grande -

BUONA RAGIONE

I banchieri centrali hanno buone ragioni per parlare duro. I mercati esuberanti rischiano di minare i loro sforzi di inasprimento.

"Hanno continuato a sembrare piuttosto aggressivi, ma il mercato non ci crede davvero", ha affermato Sebastian Mackay, gestore di fondi multi-asset di Invesco.

"In termini di impatto dell'aggressività (della banca centrale) sui mercati", ha aggiunto, "questo si è notevolmente attenuato".

I mercati valutano anche uno scenario in cui le principali economie si raffredderanno quel tanto che basta per indurre le banche centrali a smettere di aumentare i tassi, senza precipitare in terribili recessioni.

Nel frattempo, l'azione sui prezzi dopo le riunioni delle banche centrali di questa settimana ha continuato un rally cross-asset che durava da mesi.

L'S&P 500 e l'indice europeo Stoxx hanno registrato un rialzo di oltre l'8% ciascuno dall'inizio di quest'anno. Un indice Bank of America dei buoni del Tesoro USA è salito di circa il 3%.

Nel frattempo, anche i rendimenti dei gilt britannici sono crollati dopo che giovedì la Banca d'Inghilterra ha segnalato che la marea stava cambiando nella sua battaglia contro l'inflazione elevata dopo aver aumentato nuovamente i tassi.

Di solito non si prevede che gli asset rischiosi aumentino con i titoli di stato, che gli investitori utilizzano per proteggere i propri portafogli dalle recessioni economiche. Tuttavia, i mercati stavano in qualche modo riuscendo a valutare "il meglio di tutti i mondi", ha affermato Joseph Little, capo stratega globale presso l'unità di gestione patrimoniale di HSBC.

I titoli di stato, i cui pagamenti delle cedole sono erosi in termini reali dall'inflazione, stavano aumentando in attesa di shock sui prezzi dell'energia e problemi della catena di approvvigionamento causati dalle chiusure dovute al COVID "diventando più favorevoli", ha detto Little. Le azioni e le obbligazioni societarie, ha aggiunto, prevedevano che l'allentamento dell'inflazione avrebbe "alimentato i profitti societari".

Alcuni investitori ritengono che i mercati stiano anche sottovalutando il pieno impatto della stretta monetaria che opera con un ritardo.

"Questo inasprimento non è stato fatto sul pianeta Marte. Questo è stato fatto sul pianeta Terra e qualcuno deve pagare per questo inasprimento", ha detto Ahmed di Fidelity.

© Copyright 2025 IBTimes IT. All rights reserved.