Deutsche Bank crolla mentre gli investitori nervosi cercano sponde più sicure

Le azioni della più grande banca tedesca, la Deutsche Bank, sono scese venerdì mentre gli investitori temevano che le autorità di regolamentazione e le banche centrali debbano ancora contenere il peggior shock per il settore dalla crisi finanziaria globale del 2008.

Lampeggiavano anche indicatori più ampi dello stress dei mercati finanziari, con l'euro in calo rispetto al dollaro, i rendimenti dei titoli di Stato della zona euro in calo e i costi dell'assicurazione contro le insolvenze bancarie in aumento nonostante le assicurazioni dei responsabili politici che il sistema bancario globale è al sicuro.

Pochi giorni dopo che il Credit Suisse è stato salvato dalla sua più grande controparte svizzera UBS AG, la tedesca Deutsche Bank ha attirato l'attenzione degli investitori, crollando dell'8,5% insieme a un forte aumento del costo dell'assicurazione delle sue obbligazioni contro il rischio di insolvenza. L'indice delle principali azioni bancarie europee ha chiuso in calo del 3,8%.

Gli analisti bancari hanno sottolineato la differenza tra Credit Suisse AG - il nome più grande finora intrappolato nelle turbolenze del mercato - e Deutsche Bank, affermando che la banca tedesca vantava solidi fondamentali e redditività.

La società di ricerca Autonomous ha detto che era "cristallina" Deutsche è "NON il prossimo Credit Suisse", mentre JPMorgan ha scritto "non siamo preoccupati" e che i fondamentali di Deutsche erano "solidi".

Paul van der Westhuizen, senior strategist di Rabobank, ha citato la redditività di Deutsche come la "differenza fondamentale" tra le due banche europee, dato che il Credit Suisse non aveva prospettive redditizie per il 2023.

"È una banca molto redditizia. Non c'è motivo di preoccuparsi", ha detto anche il cancelliere tedesco Olaf Scholz.

Tuttavia, le azioni della più grande banca tedesca hanno perso un quinto del loro valore finora questo mese e il costo dei suoi credit default swap (CDS) a cinque anni - una forma di assicurazione per gli obbligazionisti - è balzato al massimo di quattro anni venerdì, sulla base dei dati di S&P Market Intelligence.

I venditori allo scoperto hanno realizzato un profitto di oltre $ 100 milioni sulle scommesse cartacee contro le azioni Deutsche Bank nelle ultime due settimane, ha detto venerdì la società di dati finanziari Ortex.

Deutsche Bank ha rifiutato di commentare.

Le preoccupazioni in Europa si sono riversate negli Stati Uniti all'inizio della sessione di negoziazione prima che alcuni titoli bancari si riprendessero. JPMorgan Chase & Co e Citigroup hanno perso poco più dell'1% e Bank of America è salita dello 0,7%. L'indice delle banche regionali S&P 500 ha recuperato il 2%, con PacWest Bancorp in rialzo di oltre il 2% e la First Republic Bank in calo del 3,5%.

PROBLEMI DI DILUIZIONE

Anche il debito aggiuntivo di classe 1 (AT1) delle banche europee, un mercato da 275 miliardi di dollari che è stato messo sotto i riflettori degli investitori durante il salvataggio del Credit Suisse, è stato anch'esso sottoposto a ulteriori pressioni di vendita.

Queste obbligazioni possono essere cancellate durante i salvataggi per evitare che i costi dei salvataggi ricadano sui contribuenti.

"Gli sviluppi nel mercato AT1 significano che la maggior parte delle banche europee è incentivata a questo punto a emettere azioni ordinarie, il che sta diluendo per gli azionisti e anche il motivo per cui le azioni bancarie vengono resettate al ribasso", ha affermato Peter Garnry, responsabile della strategia azionaria di Saxo Banca.

Nel tentativo di dimostrare di avere un capitale ampio mantenendo sotto controllo i costi di finanziamento, l'UniCredit italiano si sta orientando verso il rimborso di un'obbligazione perpetua alla prima occasione a giugno, ha detto a Reuters una fonte vicina alla questione. Un portavoce di UniCredit ha rifiutato di commentare.

In mezzo alla volatilità del mercato, i politici europei hanno espresso sostegno alle banche del loro continente, con il tedesco Scholz, il presidente francese Emmanuel Macron e il capo della Banca centrale europea Christine Lagarde che hanno tutti affermato che il sistema era stabile.

Negli Stati Uniti, gli investitori stanno osservando fino a che punto le autorità sono disposte a spingersi per sostenere il settore bancario dopo i crolli della Silicon Valley Bank (SVB) e della Signature Bank all'inizio di questo mese.

Il segretario al Tesoro degli Stati Uniti Janet Yellen, che giovedì ha nuovamente cercato di placare i timori dicendo di essere pronta a ripetere le azioni per salvaguardare i depositi bancari non assicurati, venerdì presiede una riunione a porte chiuse del Financial Stability Oversight Council.

GRAFICO: aumento dei CDS a causa delle turbolenze del settore bancario

LE SFIDE DI UBS

I politici hanno sottolineato che le turbolenze sono diverse dalla crisi finanziaria globale di 15 anni fa, affermando che le banche sono meglio capitalizzate e i fondi più facilmente disponibili.

Ma le preoccupazioni si sono diffuse rapidamente e domenica UBS è stata costretta a rilevare Credit Suisse dopo che il suo rivale svizzero aveva perso la fiducia degli investitori.

Le autorità svizzere e UBS stanno correndo per chiudere l'acquisizione entro meno di un mese, secondo due fonti a conoscenza dei piani.

Fonti separate hanno riferito a Reuters che UBS ha promesso pacchetti di ritenzione al personale di gestione patrimoniale del Credit Suisse in Asia per arginare un esodo di talenti.

Il gruppo di intermediazione Jefferies ha affermato che l'accordo cambierà la storia azionaria di UBS, basata su un profilo di rischio inferiore, crescita organica e rendimenti di capitale elevati.

"Tutti questi elementi, che è ciò in cui gli azionisti di UBS hanno acquistato, sono spariti, probabilmente per anni", ha affermato.

Le azioni UBS sono scese del 5% venerdì e i suoi CDS quinquennali sono aumentati di 14 punti base.

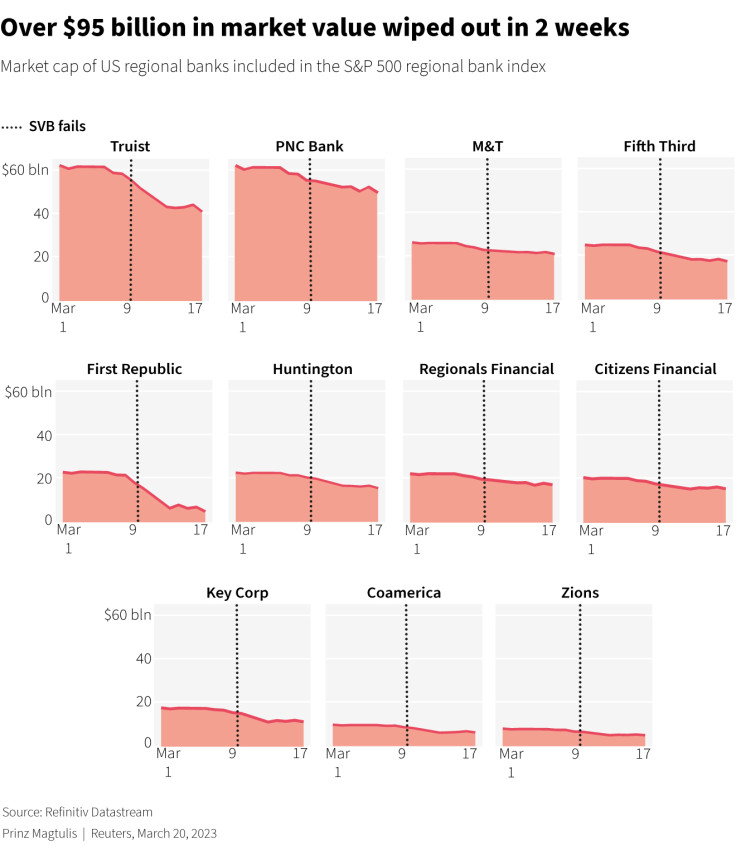

GRAFICO: oltre 95 miliardi di dollari di valore di mercato spazzati via in 2 settimane

OBBLIGAZIONI AT1

Il modo in cui il Credit Suisse è stato salvato ha anche acceso preoccupazioni più ampie sull'esposizione degli investitori al settore bancario. La decisione di dare priorità agli azionisti rispetto agli obbligazionisti AT1 ha scosso questa sezione del mercato obbligazionario.

Nell'ambito dell'accordo con UBS, l'autorità di regolamentazione svizzera ha stabilito che le obbligazioni AT1 di Credit Suisse con un valore nozionale di 17 miliardi di dollari sarebbero state spazzate via, sconvolgendo i mercati del credito globali.

Sebbene le autorità in Europa e in Asia abbiano affermato questa settimana che continueranno a imporre perdite agli azionisti prima che agli obbligazionisti, il disagio è rimasto.

GRAFICO: il valore di mercato delle banche regionali è stato spazzato via

© Copyright 2025 IBTimes IT. All rights reserved.